Приблизительное время чтения: 8 минут

Когда на рынке следует торговать в режиме цикла, а когда в режиме тренда? Узнайте с помощью этого индикатора.

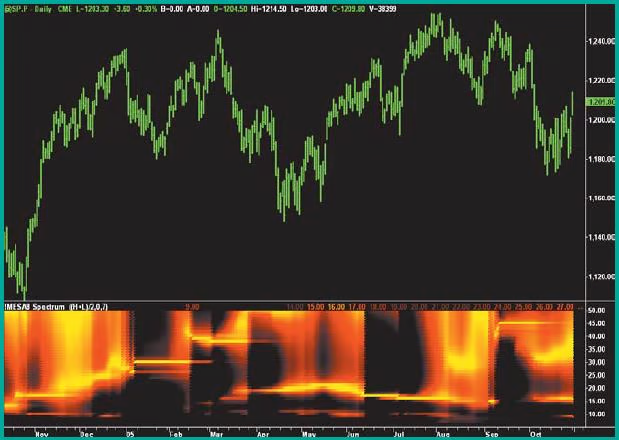

Теоретически, торговать с помощью циклов легко — просто покупайте в долине и продавайте на гребне. Это всего лишь вариация старой диктующей фразы «покупай на минимуме, продавай на максимуме». На практике, однако, торговать с циклами гораздо сложнее. Только для начинающих изучать рынки — само существование рыночных циклов эфемерно, и мы должны быстро перепрыгнуть их, чтобы воспользоваться любым рыночным недостатком, который они представляют. Это демонстрирует измерение MESA8 исторических спектров фьючерсного контракта Standard & Poor’s, показанное на рисунке 1. Спектры показаны в цвете в диапазоне 20 децибел — от «белого», «красного» и «ледяного». Такая раскраска позволяет отобразить их в виде подграфа, синхронизированного с гистограммой. На рисунке 1 хорошо видно, как доминирующий цикл в данных изменяется со временем.

Кроме временной изменчивости, существует ряд других условий, которые делают торговлю с циклами более сложной, возможно, настолько, что реальный вопрос заключается в том, «Когда я не должен торговать с циклами?». Наиболее значимыми среди этих условий являются соотношение сигнала и шума, поглощение трендом и устойчивость тренда.

СООТНОШЕНИЕ СИГНАЛА И ШУМА

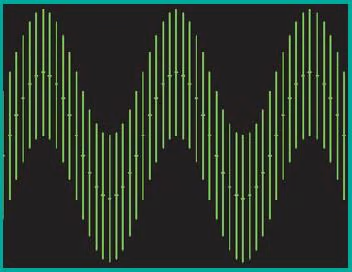

Одной из целей измерения рыночного цикла является определение неэффективности рынка из-за краткосрочной согласованности. Если существует согласованность цен, то можно ожидать, что она сохранится, по крайней мере, в течение некоторого времени. Мы можем определить этот компонент цикла как сигнал, который мы пытаемся использовать. С другой стороны, рынок состоит из большого количества трейдеров с различными целями. Если мы ищем период цикла порядка месяца, то ежедневные колебания цены — это шум, который может помешать нашему сигналу. В этом смысле мы можем определить диапазон данного ценового бара от минимума до максимума как шум. Если амплитуда шума равна пиковой амплитуде цикла, то мы имеем теоретический случай, показанный на рисунке 2.

Это называется SNR 0 дБ, когда амплитуда шума равна пиковой амплитуде сигнала (децибел — или дБ — это логарифмическое отношение их соответствующих мощностей). По закону Мерфи («Все, что может пойти не так, пойдет не так»), мы можем идеально выверить наш цикл, чтобы войти в сделку в долине цикла и выйти из нее на его гребне, и все равно получить безубыток. Это произойдет, если мы войдем в длинную позицию (в долине) на максимуме бара и выйдем из позиции на гребне, но на минимуме этого бара. Таким образом, 0 дБ SNR определяет случай, когда получение прибыли вероятно, поскольку вряд ли вы всегда будете точно знать цикл.

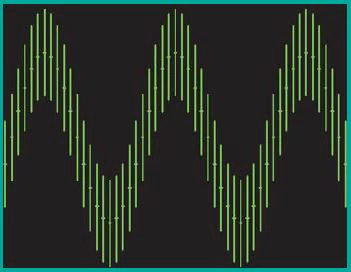

Более точным определением минимального соотношения сигнал/шум является SNR 6 дБ, когда пиковая амплитуда сигнала в два раза превышает амплитуду шума. Теоретический случай SNR 6 дБ показан на рисунке 3. Прибыль, которую мы можем получить в случае отсутствия шума, можно представить как разницу между самым высоким тиком (в центре полосы) и самым низким тиком (в центре этой полосы). Прибыль, которую мы можем ожидать получить из-за шума в этом случае, составляет ровно половину прибыли, которую мы получили бы в случае отсутствия шума. Это рабочее определение минимального отношения сигнала к шуму, которое можно использовать при торговле циклом.

СГЛАЖИВАНИЕ ТРЕНДА

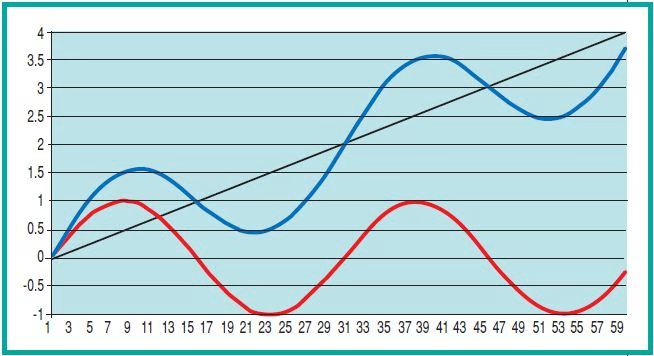

Возможно, что идеально измеренный цикл покажет, что правильной сделкой в данный момент является короткая позиция. С другой стороны, если рынок находится в мощном бычьем тренде, вполне возможно, что тренд настолько силен, что полностью сводит на нет преимущество циклической торговли. Предельный случай торговли циклами в рамках тренда можно увидеть на рисунке 4.

Теоретический цикл показан красной кривой, и его прибыль составит 2, если торговля будет заключаться в коротких продажах на гребне и выходе из долины. Теоретическая линия тренда показана прямой черной линией и имеет наклон, равный удвоенной амплитуде пика цикла (или равный амплитуде от пика до пика, если вам так больше нравится).

Если предположить модель, в которой компонент цикла и компонент тренда складываются вместе, образуя составную форму волны, то цена теоретической модели показана синей линией. Если следовать идентичной стратегии — продавать короткие позиции на гребне и выходить на долине, то прибыль теперь составляет примерно половину от той, что была получена в отсутствие тренда. Определение «захлестывание тренда» — это когда наклон тренда за период цикла превышает амплитуду цикла в два раза, что делает его работоспособным.

Как показано на рисунке 4, мы ожидаем, что циклическая составляющая рынка будет пересекать трендовую составляющую примерно каждые полцикла. На практике бывают случаи, когда цена остается по одну сторону от линии мгновенного тренда в течение длительного периода. Обычно это происходит, когда амплитуда цикла относительно мала. Мы считаем полезным избегать торговли циклами, когда цена не пересекает линию мгновенного тренда в течение последнего полуцикла.

ИНДИКАТОР ТОРГОВОГО РЕЖИМА

В MESA8 мы измеряем период цикла и показываем компоненты цикла и мгновенного тренда. Мы также закрепляем условия, при которых следует торговать в режиме цикла или в режиме тренда на рынке. На рисунке 5 показаны эти компоненты на реальном примере непрерывного контракта на 30-летние казначейские облигации за год до июня 2005 года.

На первом подграфе под ценовыми столбиками показан наклон тренда в виде красной линии, наложенной на амплитуду (плюс и минус) компонента цикла, показанного желтым цветом. Вам следует торговать в режиме цикла только тогда, когда красная линия будет находиться между двумя желтыми линиями. На втором подграфе измеренное отношение сигнал/шум показано голубой линией относительно белой линии с предельным уровнем 6 дБ. Вам следует торговать в циклическом режиме только тогда, когда отношение сигнал/шум превысит 6 дБ. Третий подграф наглядно показывает, когда следует торговать в режиме тренда (когда индикатор находится на высоком уровне), а когда — в режиме цикла (когда индикатор находится на низком уровне).

ВЫВОДЫ

Недостаточно знать, что циклы присутствуют в рыночных данных, чтобы эффективно торговать ими. На самом деле, успех не гарантирован даже в том случае, если вы знаете все характеристики цикла, такие как его период и текущая фаза цикла. Важно учитывать амплитуду цикла по отношению к шуму в данных и по отношению к наклону тренда. Если относительная амплитуда цикла недостаточна, лучше использовать другую торговую технику или вообще отойти в сторону и не торговать.

Об Авторе:

Джон Эйлерс — пионер в использовании циклов и методов DSP в техническом анализе. Он является автором программы MESA8.

РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА:

Эйлерс, Джон Ф. [2007]. «Преобразование Фурье для трейдеров», Technical Analysis of STOCKS & COMMODITIES, том 25: Январь.

[2002]. «Мгновенная линия тренда», Technical Analysis of STOCKS & COMMODITIES, том 20: февраль.

———————————————————

Переведено специально для сайта Finware Technologies, www.finware.ru

Вы можете свободно распространять эту статью любыми способами целиком вместе с этим блоком и действующей гиперссылкой на сайт finware.ru.

———————————————————

Оставьте первый комментарий