Приблизительное время чтения: 7 минут

В опционной торговле «колыбель Ньютона» — это компенсирующая дебетовая позиция спреда. Ниже мы рассмотрим этот тип торговли и причины его использования

Один из видов опционной торговли, которому никогда не учат и даже не упоминают в торговых кругах или на семинарах, — это короткая бабочка. Продать бабочку за 5 долларов за кредит в 1 доллар? И взять на себя 4 доллара риска? Ни за что. Кто в здравом уме пойдет на это?

Оказывается, такую сделку совершает довольно большое количество людей: 1) маркет-мейкеры и 2) очень немногие хитрые и бесстрашные розничные трейдеры.

Зачем кому-то совершать такую сделку? Я задал этот вопрос основателю компании Stratagem Trading Скотту Рублу, и он назвал четыре причины:

- Создание короткой бабочки может превратить убыточную сделку в почти безубыточную или даже принести прибыль.

Создание короткой бабочки — это способ отложить и выйти из неудачной сделки. Вот классическая ситуация: Трейдер ставит дебетовый спрэд на колл в деньгах, и в мгновение ока рынок опускается на один страйк. Что делать? Вы можете: 1) закрыть сделку с убытком, и у вас не будет шанса вернуть деньги, 2) превратить ее в длинную бабочку, продав спред чуть ниже, или 3) хотя это редко используется, третий вариант — продать спред выше вертикального дебетового спреда и превратить его в короткую бабочку.

«Этот третий вариант дает трейдеру время, — говорит он, — весь день, чтобы поставить то, что мы называем «колыбелью Ньютона», которая даст трейдеру возможность получить прибыль вместо прямого, необратимого убытка».

В мире гаджетов колыбель Ньютона — это набор подвешенных шариков. Когда один из них вытаскивается и помещается обратно в набор, тот, что находится на противоположном конце, движется в ответ. Энергия удара передается от шарика, который был приведен в движение, к тому, который «отдыхал».

В торговле опционами, по номенклатуре, используемой в Stratagem Trade, «колыбель Ньютона» — это компенсирующий дебетовый спрэд. Допустим, трейдер имеет короткую позицию по бабочке SPX 4500/4505/4510. Если рынок движется вверх еще на один страйк, трейдер может купить дебетовый спрэд пут 4510/4505, чтобы превратить сделку в длинный дебетовый спрэд пут на один страйк ниже. И наоборот, если рынок движется вниз, трейдер может купить дебетовый спрэд колла 4500/4505.

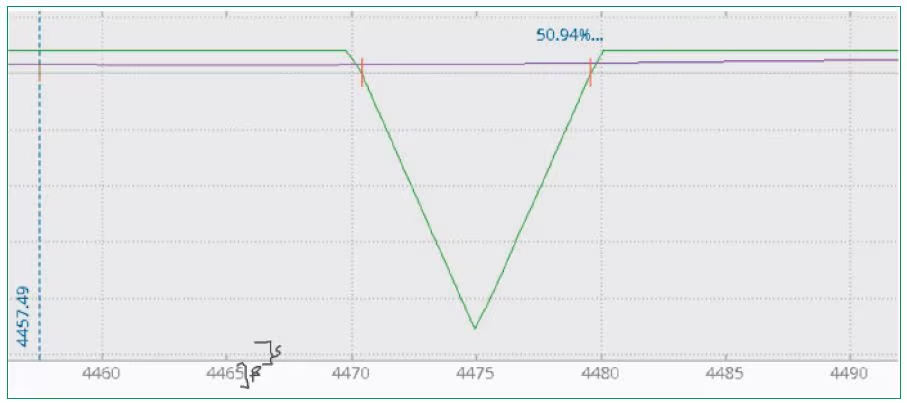

Профиль риска базовой короткой бабочки показан на рисунке 1.

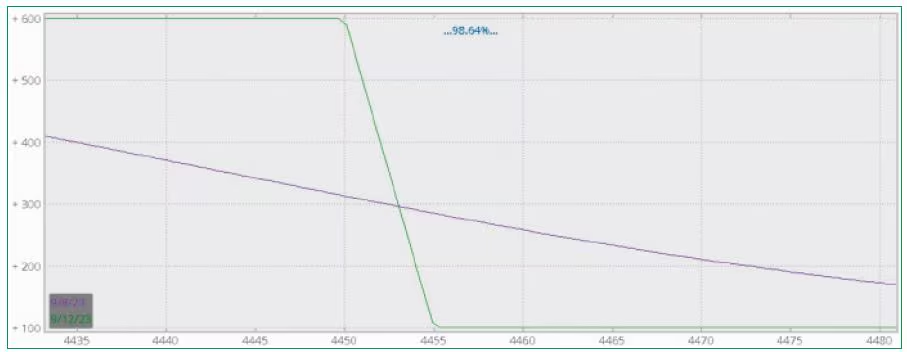

После роста рынка и покупки дебетового спреда пут, в идеале по цене 1 доллар или ниже, кривая риска трансформируется. Если короткая бабочка принесла кредит в размере $2, трейдер зафиксировал прибыль в размере $100 и имеет возможность заработать до $600. На рисунке 2 показано, как выглядит трансформация от короткой бабочки к длинному дебетовому спреду пут, на один страйк ниже.

- Иногда бабочки слишком дороги для покупки, поэтому их лучше продавать. «Я никогда, никогда не куплю бабочку за $5 по цене $1,65», — говорит Рубл. Пункт 3 ниже объясняет, почему.

- В течение длительных периодов времени статистика благоприятствует продавцам коротких бабочек. Бабочки (BF) основаны на броуновском движении, говорит он, и использование длинной позиции BF в надежде «прицепить» позицию к среднему страйку для получения максимального выигрыша сродни игре в рулетку. В рулетке 38 номеров:

18 красных, 18 черных, 2 зеленых (зеленые — для дома, для них — бесплатный BF). Учитывая, скажем, 14 VIX для SPX и ожидаемый диапазон 38-39, вероятность «закрепить» BF, то есть заработать максимум с экспирацией на пике, составляет примерно 1/39, или 2,5%. Чтобы закончить с прибылью, то есть площадь под тентом минус дебет, в зависимости от переменных, шансы могут составлять что-то около 17%. Ставки на 17 % победителей в деньгах — это верный путь к разорению; лучше продавать их, говорит Рубл.

- Возможность волатильности в конце дня. Следя одним глазом за дисбалансом рынка на закрытии (MOC), а другим — за ценой флета на момент закрытия (ATM), Рубл является поклонником торговли короткими бабочками вблизи закрытия. Он продает ATM BF по цене 2 доллара или выше, а затем выставляет ордер на длинный колл и/или дебет пута, чтобы компенсировать риск, так называемый «колыбель Ньютона». Если дебетовый спрэд будет исполнен по цене 1 доллар, он получит 100 долларов прибыли, 33 % на 300 долларов риска. Если он заплатит до $2, сделка будет безубыточной. Худший вариант: Если рынок вообще не движется, он заплатит еще больше, чтобы зафиксировать убыток, или просто покроет флет напрямую.

Есть особая ситуация, которая случается довольно часто: иногда он получает заполнение на $1 по дебетовым спредам колл и пут. В этом случае он фиксирует прибыль в размере $500, что соответствует размеру длинного дебетового спрэда, а продажа BF на $2 и дебет на $2 компенсируют друг друга на уровне 0.

Преобразование проигрышных позиций

В свободное время Рубл — заядлый мотоциклист, а также пилот и парашютист (13 прыжков). Таким образом, очевидно, что он не является человеком, не склонным к риску. Однако одной из его сильных сторон в торговле опционами является способность превращать проигрышные позиции в выигрышные или безубыточные. «У всех трейдеров бывают убытки», — говорит он. «Именно то, как вы справляетесь с потерями, определяет ваш успех или неудачу».

Его торговая база — это результат труда всей жизни, но для него это труд любви. Рубл торговал на площадках Чикагской торговой палаты, Чикагской товарной биржи и Чикагской биржи опционов. Он читал лекции в университетах и был ведущим инструктором известной образовательной компании по опционам. В 2017 году он основал компанию Stratagem Trading и ежедневно делится своими соображениями о трейдинге, политике и актуальных темах, представляющих личный интерес, в своем утреннем кофе-отчете. Он написал несколько книг, а также несколько статей для этого журнала под псевдонимом J.L. Lord.

Об Авторе:

Джон А. Саркетт пишет для журнала Technical Analysis of STOCKS & COMMODITIES с 1995 года, в последнее время — об опционах 0DTE. Он является автором книги Option Wizards: Real Life Success Stories From The Financial Markets» и «Market Mentors». Со Скоттом Рубл из Stratagem Trade можно связаться по адресу admin@stratagemtrade.com.

ДОПОЛНИТЕЛЬНАЯ ЛИТЕРАТУРА

- Лорд, Дж. Л. [2007]. «Новые правила маржи, часть 1», Technical Analysis of STOCKS & COMMODITIES, том 25: June.

- [2007]. «Новые правила маржи, часть 2», Technical Analysis of STOCKS & COMMODITIES, том 25: июнь.

анализ акций и товаров, том 25:Август.

- Ruble, Scott. Одна стратегия для всех рынков, Randomwalktrading.com.

- Sarkett, John A. [2018]. «Кривая риска опционов, часть 1,» Technical Analysis of STOCKS & COMMODITIES, Volume 36: November.

- [2018]. «Кривая риска опционов, часть 2», Technical Analysis of STOCKS & COMMODITIES, том 36: Декабрь.

———————————————

Переведено специально для сайта Finware Technologies, www.finware.ru

Вы можете свободно распространять эту статью любыми способами целиком вместе с этим блоком и действующей гиперссылкой на сайт finware.ru.

———————————————

Оставьте первый комментарий