Приблизительное время чтения: 9 минут

Открытый задолго до появления фондовых рынков, метод Фибоначчи оказался полезным для трейдеров.

Одна из основных целей биржевых трейдеров — найти выход из лабиринта фондового рынка. Для достижения этой цели трейдеры прибегают к помощи астрологии, ракетостроения, фундаментального анализа, технического анализа и многого другого. Метод Фибоначчи — это одна из таких попыток разгадать тайны фондового рынка, в данном случае путем соотнесения движения рынка с рядом Фибоначчи. Ряды Фибоначчи были открыты задолго до появления фондовых рынков, но они удивительно хорошо связаны с фондовыми рынками и другими природными явлениями. Леонардо из Пизы, итальянский математик XIII века, более известный под своим прозвищем Фибоначчи, считается автором открытия ряда Фибоначчи. Первые два числа в этом ряду — ноль и 1.

Остальные числа получаются путем сложения двух предыдущих. Например,

1+1=2

1+2=3

2+3=5

3+5=8

5+8=13

8+13=21

13+21=34

21+34=55

34+55=89 … и так далее…

Таким образом, мы получаем ряд чисел: ноль,1,1,2,3,5,8,13,21, 34, 55, 89. …

Эти числа связаны друг с другом соотношением. Многие явления в природе, науке и астрологии можно объяснить, используя это свойство чисел Фибоначчи. Числа Фибоначчи также имеют интересную связь друг с другом. Используя суммы из примеров выше, мы получим 21/34 = 0,618; 34/55 = 0,618; 55/89 = 0,618. Аналогично, 34/21 = 1,618; 55/34 = 1,618, 89/55 = 1,618. Это соотношение известно как золотое сечение и лежит в основе методов Фибоначчи в техническом анализе.

Две другие дроби, наиболее часто используемые в техническом анализе, 0,382 и 0,5, рассчитываются следующим образом:

(1 — 0,618) = 0,382, а 0,5 — это среднее арифметическое между 0,382 и 0.618.

УРОВНИ ФИБОНАЧЧИ

Инструменты для расчета уровней Фибоначчи удобно расположены в большинстве программных пакетов. Чтобы воспользоваться ими, необходимо:

■ Определить максимум и минимум в ценовом движении.

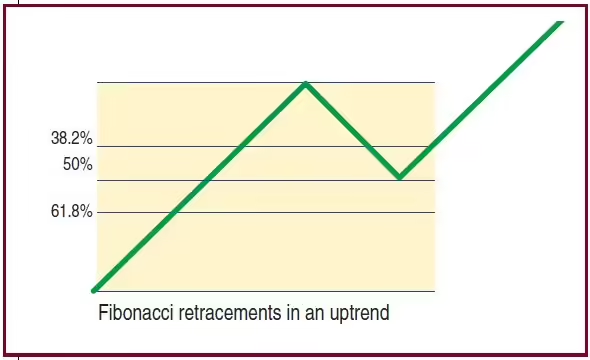

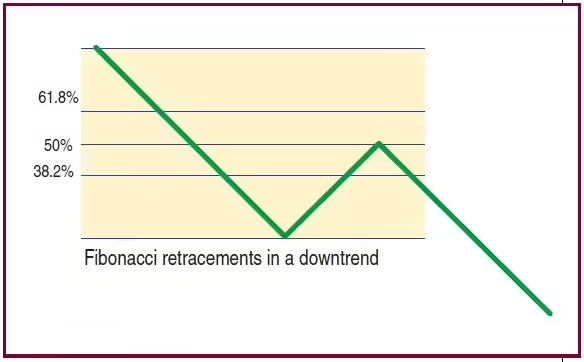

Как правило, используются значения 38,2%, 50% и 61,8% (РИСУНОК 1 и 2). Если эти значения не подходят, можно также использовать 25% и 75%.

■ Ищите подтверждающие доказательства наряду с коррекциями Фибоначчи, такие как экстремальные значения краткосрочного индекса относительной силы (RSI) или стохастика, или слияние уровней Фибоначчи на разных временных интервалах.

Ориентируйтесь на области поддержки и сопротивления.

На очень сильных бычьих и медвежьих рынках ищите цены, которые часто не отступают более чем на 25-38,2%. На умеренно бычьих и медвежьих рынках цены могут отступать до 50-61,8%.

Наконец, следите за тем, не начнут ли цены пробивать 61,8-75%-ную коррекцию. Если это произойдет, то основной тренд может оказаться под угрозой.

На РИСУНОК 3 и 4 показаны примеры уровней коррекции Фибоначчи на подъемах и спадах.

СЛИЯНИЕ УРОВНЕЙ ФИБОНАЧЧИ

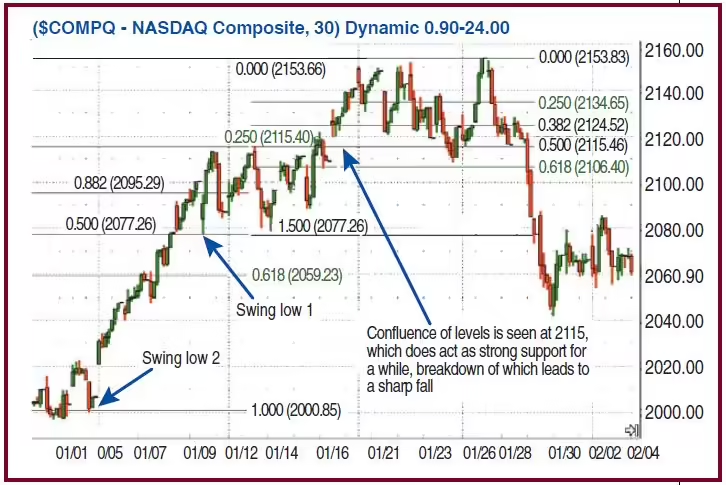

При наличии почти пяти уровней Фибоначчи, с которыми приходится иметь дело, трейдеры могут запутаться. Они часто задаются вопросом, какой из уровней может быть наиболее вероятным. В таких случаях,

■ Слияние двух уровней Фибоначчи, измеренных от двух разных минимумов свинга до одного и того же максимума свинга при восходящем движении, считается наиболее значимым уровнем поддержки.

С другой стороны, слияние двух уровней Фибоначчи, измеренных от двух разных максимумов свинга до одного и того же минимума свинга, считается наиболее значимым уровнем сопротивления.

Когда акции приближаются к уровню слияния, трейдерам следует искать подтверждающие доказательства, чтобы действовать. Уровни Фибоначчи, как и другие индикаторы, не могут действовать сами по себе.

На 60-минутном графике Nasdaq Composite на РИСУНОК 5 показано слияние уровней на уровне 2115, который выступает в качестве сильной поддержки.

АТАКА АКУЛ

А вот стратегия, использующая уровни Фибоначчи. Эта стратегия, разработанная Дерриком С. Хоббсом, доступна в его книге Fibonacci For The Active Trader. Стратегия «Атака акулы» подробно описывает, как розничные трейдеры изучают обычные, предсказуемые теории технического анализа и не приносят себе никакой пользы. Разве вы не видели, как это происходит? Подумайте об этом. Всякий раз, когда вы позиционируете себя для того, что, по вашему мнению, является верной традиционной установкой, приходят умные трейдеры и институционалы и резко двигают рынок в противоположном направлении, приходя на убой, подобно тому как акулы делают это инстинктивно. В этом атака акул похожа на стратегию «черепахового супа», популярную в книге Ларри Коннорса и Линды Брэдфорд Рашке «Уличные умники». Эта стратегия — еще один пример того, как умные трейдеры и институты используют в своих интересах розничных трейдеров, использующих традиционные сетапы, которые оказываются в ловушке по другую сторону сделки.

Если вы узнаете, как работает стратегия «Акулья атака», вы сможете избежать последствий. Вот как стратегия «Акулья атака» может быть использована с уровнями Фибоначчи как для коротких, так и для длинных сделок:

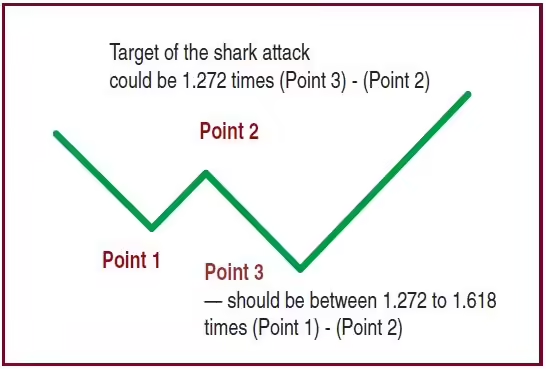

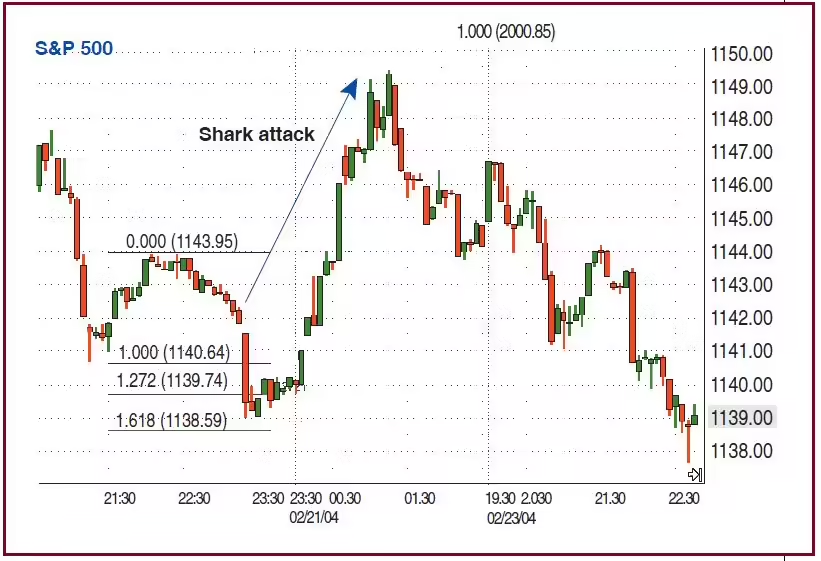

Условия для шорт-сделки (продажи актива) (РИСУНОК 6 и 7)

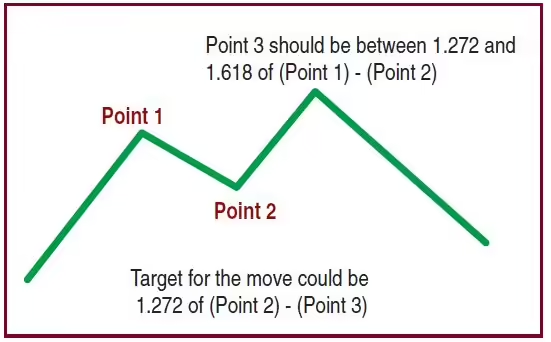

Предположим, что рынок находится на подъеме и формирует свинг-хай в точке 1, нормально откатываясь к точке 2. Я жду, когда рынок протестирует предыдущую вершину. Возникают две возможности:

1 Рынок формирует двойную вершину и резко падает.

2 Рынок пробивает предыдущую вершину и продолжает ралли до точки 3.

Третья возможность — это атака акулы, то есть рынок пробивает предыдущую вершину и раллирует между 1,272 и 1,618 от предыдущей коррекции, что является точкой 3, и розничные трейдеры идут в лонг вместе с ним.

После этого происходит резкое падение рынка как минимум до 1,272 от последнего ралли. В этот момент розничные трейдеры, находящиеся под давлением, разбегаются, и им следует приготовиться к нападению акул, когда трейдеры действуют в бычьем или медвежьем консенсусе, ожидая пробоя или прорыва.

Короткую сделку можно заключать, когда пробит минимум предыдущего бара, а второй более высокий максимум можно использовать в качестве стоп-лосса. Прибыль на короткой стороне может быть в 1,272 раза больше разницы между точкой 3 и точкой 2.

Условия для лонг-сделки (покупки) (РИСУНОК 8 и 9)

Для длинной сделки справедливо обратное. Предположим, что рынок находится в нисходящем движении, достигает минимума в точке 1 и отступает вверх к точке 2. Вам следует подождать, пока рынок протестирует предыдущее дно. Рынок может либо сформировать двойное дно и резко раллировать, либо пробить предыдущее дно и продолжить снижение к точке 3.

Еще одна возможность — «атака акулы», которая происходит, когда рынок пробивает предыдущее дно и снижается примерно до 1,272 и 1,618 от предыдущей коррекции (точка 3), заставляя розничных трейдеров идти в короткие позиции. После этого происходит резкое ралли, поднимающее рынок как минимум до 1,272 от предыдущей коррекции, так как опять же под давлением розничные трейдеры разбегаются и закрывают свои короткие позиции.

Длинную сделку можно заключать, когда пробит максимум предыдущего бара, а в качестве стоп-лосса можно использовать второй нижний минимум. Как в длинных, так и в коротких сделках, трейдеры должны с осторожностью относиться к простым сделкам на прорыв/пробой и быть готовыми к нападению акул, когда розничные трейдеры действуют в бычьем или медвежьем консенсусе, ожидая пробоя или прорыва. Эти торговые стратегии имеют некоторые отличия от стратегии, которую использует Деррик Хоббс, но принципы остаются теми же.

Об Авторе:

Ашвани Гуджрал — технический аналитик, комментатор, автор и преподаватель из Индии. Он следит за рынками Индии и США. Является активным краткосрочным трейдером и управляющим деньгами.

РЕКОМЕНДУЕМАЯ ЛИТЕРАТУРА:

Коннорс, Лоуренс А. и Линда Брэдфорд Рашке [1995]. Street Smarts: High Probability Trading Strategies for the Futures and Equities Markets, M. Gordon Publishing Group, www.mgordonpub.com.

Hobbs, Derrik S. [2003]. Fibonacci For The Active Trader, TradingMarkets Publishing Group

Переведено специально для сайта Finware Technologies, www.finware.ru

Вы можете свободно распространять эту статью любыми способами целиком вместе с этим блоком и действующей гиперссылкой на сайт finware.ru

Оставьте первый комментарий