Приблизительное время чтения: 11 минут

Индикаторы моментума бывают разных форм и видов. Мартин Принг — ветеран трейдинга и рыночный аналитик начинает новую серию статей, в которой рассказывает об основах импульсной торговли.

Моментум измеряет скорость движения цены и является общим термином, описывающим осцилляторы, расположенные под ценовыми рядами на многих графиках. Подобно тому, как слово «фрукт» включает в себя виноград, бананы и многое другое, моментум охватывает множество отдельных индикаторов, таких как скорость изменения, индекс относительной силы (RSI), схождение/расхождение скользящих средних (MACD) и стохастик, как показано на рисунке 1.

Каждый индикатор имеет свои атрибуты, но принципы интерпретации применимы ко всем. Подумайте об этом так: Фрукты, как правило, сладкие и почти всегда выращиваются в то время года, когда климат наиболее теплый. Каждый фрукт обладает индивидуальными характеристиками и растет только в определенном климате и в определенное время года; некоторые фрукты слаще других, некоторые требуют жарких температур, а другие — длительного вегетационного периода. Точно так же и индикаторы импульса имеют некоторые общие характеристики, но отличаются по своим интерпретационным свойствам. Некоторые индикаторы импульса больше подходят для определенных правил, чем другие.

Например, индикатор темпа изменений, как и стохастический индикатор, легко поддается построению линии тренда. Однако обычно его не интерпретируют таким образом, потому что стохастик строится на основе скользящих средних, в результате чего получается плавный осциллятор, который, как правило, не подходит для построения линий тренда. В этой серии статей я рассмотрю несколько принципов построения индикаторов импульса, включая их сильные и слабые стороны.

ВРЕМЕННЫЕ РАМКИ

В техническом анализе мы стремимся выявлять развороты тренда на относительно ранних стадиях и, предполагая, что новый тренд продолжается, следовать за ним до тех пор, пока он не развернется. Я всегда предполагаю, что преобладающий тренд остается в силе до тех пор, пока не будет доказано обратное; одного отдельного индикатора, указывающего на разворот тренда, недостаточно. Все индикаторы, какими бы хорошими они ни были, могут время от времени давать сбои. Мы должны применять консенсусный подход, используя несколько индикаторов, каждый из которых подтверждает другой. Когда большинство индикаторов сходятся во мнении, мы можем быть более уверены в том, что тренд действительно развернулся. В этом отношении индикаторы импульса могут предоставить нам значительное количество доказательств.

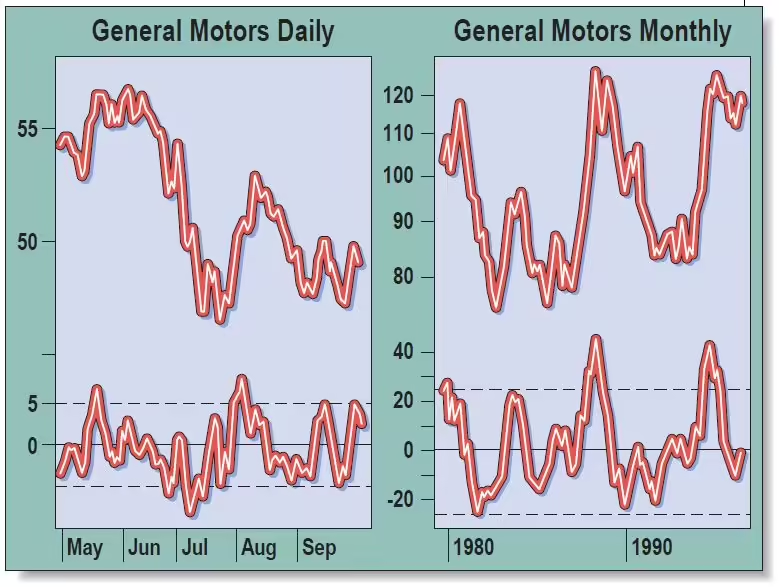

Наиболее распространенные тренды по своей природе являются краткосрочными, промежуточными и долгосрочными. Соответственно, они длятся примерно от трех до шести недель, от шести до 39 недель и от одного до двух лет. Пытаясь проанализировать тренд, мы должны помнить о том, какой тип тренда мы пытаемся измерить, большой или маленький; в конце концов, разворот нефтяного танкера — это гораздо более сложная задача, чем разворот спортивного автомобиля. Так и с рынками: разворот краткосрочного тренда занимает меньше времени и влечет за собой гораздо меньшие изменения в коллективной психологии, чем разворот долгосрочного тренда.

Это также означает, что сигнал от долгосрочного индикатора импульса гораздо более значим, чем сигнал на покупку или продажу от индикатора с пяти- или десятидневным интервалом. Пример можно увидеть на рисунке 2, где сравниваются дневной и месячный графики General Motors.

КАТЕГОРИИ ИМПУЛЬСА

Существует бесчисленное множество принципов интерпретации импульса, но их можно условно разделить на две большие категории. Во-первых, мы имеем характеристики импульса, которые включают в себя изучение того, как движется осциллятор, характеристики, связанные с поворотными точками рынка, и так далее. К этой категории относятся условия перекупленности/перепроданности и дивергенции.

Другие характеристики могут помочь нам определить направление основного тренда. Например, если бы мы наблюдали за определенным местом на Земле через телескоп с Марса и не знали времени года, мы могли бы сделать предположение по тому, как одеты люди. Если бы мы наблюдали за людьми, катающимися на лыжах, то могли бы предположить, что в этом месте сейчас зима; если бы они купались, то это говорило бы о том, что сейчас там лето. Такой же подход можно применить и к индикаторам импульса, чтобы определить, на каком рынке мы находимся — бычьем или медвежьем.

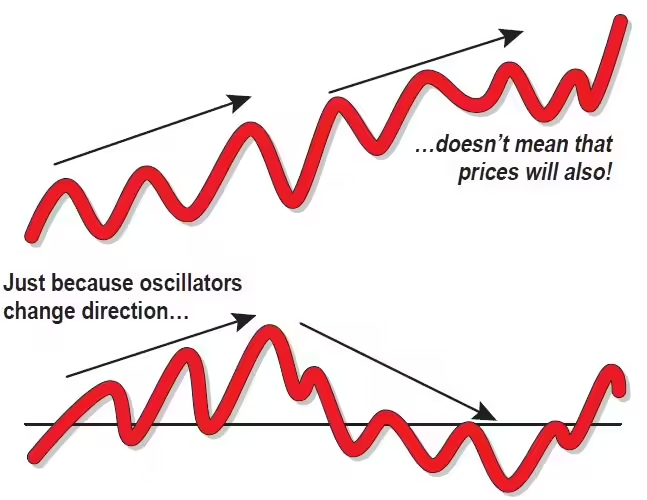

Вторая интерпретационная категория относится к методам определения тренда, поскольку импульс движется в тренде, как и цена. В этом случае предполагается, что когда тренд импульса разворачивается, цены рано или поздно последуют за ним.

Применяя импульс, методы определения тренда, такие как нарушение линии тренда и пересечение скользящих средних, так же эффективны, как и при использовании цены. Разница — и она очень важна — заключается в том, что разворот тренда на импульсе — это именно разворот на импульсе. Моментум обычно разворачивается вместе с ценой, часто с небольшим отставанием, но то, что осцилляторы меняют направление, не всегда означает, что цены также изменятся (рис. 3).

Обычно разворот тренда импульса служит подтверждением разворота ценового тренда. Часто осциллятор замедляется или разворачивается при ослаблении ценового тренда. По сути, этот сигнал импульса выступает в качестве подтверждения сигнала. Обратите особое внимание, что реальные сигналы на покупку и продажу могут быть получены только в результате разворота тренда фактической цены, а не серии импульсов.

Здесь я рассмотрю только одну из этих характеристик индикаторов импульса — условия перекупленности/перепроданности.

ПОКАЗАНИЯ ПЕРЕКУПЛЕННОСТИ/ПЕРЕПРОДАННОСТИ

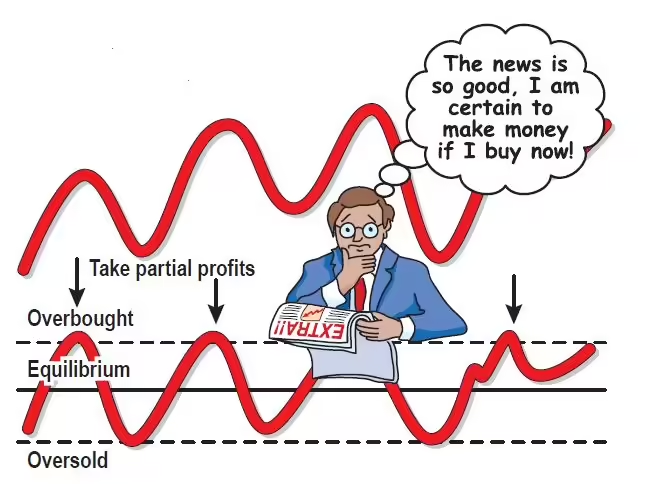

Все индикаторы импульса движутся от одного экстремума к другому (рис. 4), которые известны как уровни перекупленности и перепроданности. Я приравниваю эти зоны к человеку, который выводит на прогулку неуправляемую собаку. Животное постоянно дергается за поводок, беспокойно переваливаясь с одной стороны на другую. Находясь в одной крайней точке, собака в конце концов вернется в центр, а затем перейдет на другую сторону настолько далеко, насколько позволит поводок. Рыночный импульс работает аналогичным образом.

Техническая интерпретация линий перекупленности и перепроданности заключается в том, что они представляют собой вероятную точку для предвидения разворота тренда. Состояние перекупленности — это состояние, при котором вам следует задуматься о фиксации прибыли или сокращении своей экспозиции. Например, если вы держите три контракта на золото и цена растет до такой степени, что формирует показания перекупленности, это может быть хорошим местом для фиксации частичной прибыли.

Даже если тренд может продолжиться, или цена может не пересечься ниже своей скользящей средней, или нарушить линию тренда, показания перекупленности указывают на то, что шансы на разворот увеличились. Если риски вершины возросли, то имеет смысл сократить свою экспозицию. Если начинают появляться новости о бычьем характере торгуемого актива, а ваши эмоции побуждают вас покупать больше, используйте это как дополнительное подтверждение того, что пора начинать сокращать свою экспозицию. Если вы считаете, что основной тренд нисходящий, и ждали краткосрочного отскока, чтобы выйти из рынка, то показания перекупленности — самое подходящее место.

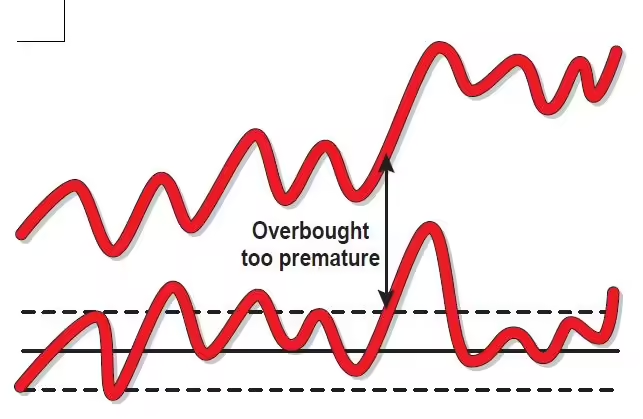

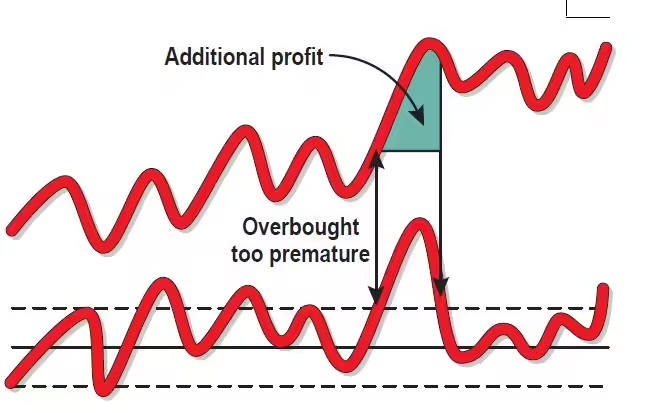

Во многих случаях рынок, о котором идет речь, не разворачивается на уровне перекупленности, а, наоборот, идет дальше к новым значительным максимумам, как на рисунке 5. Однако мы знаем это только с помощью ретроспективного анализа. Если история индикатора показывает, что перекупленность обычно приводит к развороту, то трейдеру следует подумать о фиксации частичной прибыли.

Хороший компромиссный вариант — не снижать скорость сразу же, как только осциллятор переходит в состояние перекупленности, а подождать, пока он изменит направление и вновь пересечет зону перекупленности в сторону снижения. Один из вариантов показан на рисунке 6. При таком подходе можно было бы получить более существенную прибыль.

По той же причине обычно неправильно даже рассматривать возможность совершения покупки, когда осциллятор перекуплен. Проблема? Именно в это время у большинства людей возникает желание покупать, поскольку растущие цены вселяют оптимизм, а позитивные новости и бычьи настроения — в изобилии.

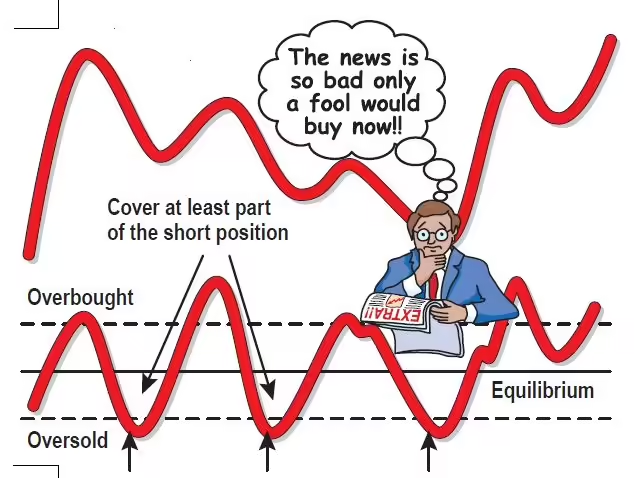

В условиях перепроданности все наоборот. Мало кто хочет покупать, когда цены падают, а новости неутешительны. К сожалению, именно в это время мы должны поднять трубку и позвонить нашему брокеру. Это также момент, когда мы должны побороть искушение поставить короткую позицию.

На самом деле правильным действием является покрытие части непогашенной короткой позиции (рис. 7). Вам может показаться, что можно заработать больше денег, удерживая позиции, но, получив частичную прибыль, вы будете в гораздо более решительном настроении, когда начнется неизбежное ралли. Тот же компромисс, заключающийся в ожидании разворота осциллятора, можно использовать и в ситуации перепроданности.

ИЩИТЕ ПОДТВЕРЖДЕНИЕ

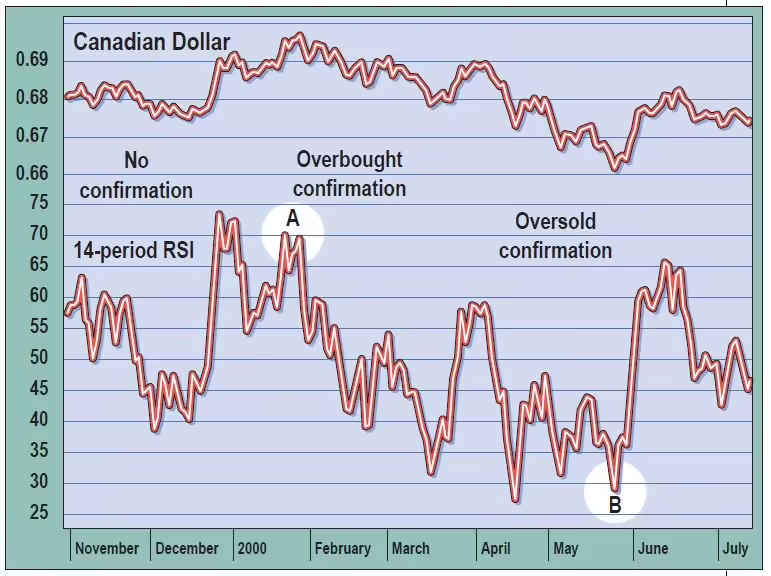

Более эффективный подход — искать ситуации перекупленности/перепроданности и ждать какого-то подтверждения от цены. На рисунке 8 показана перекупленность в середине декабря, но нет никаких признаков разворота цены. Однако менее сильная перекупленность в конце января (А) подтверждается ценовым разрывом тренда.

То же самое происходит в обратном направлении на майском дне, где линия нисходящего тренда пробивается вскоре после того, как валюта отскакивает от состояния перепроданности (B). По сути, осциллятор говорит нам, что настроения на рынке достигли точки, когда условия подходят для разворота, но прорыв линии тренда говорит нам о том, что он действительно будет реагировать.

Концепция условий перекупленности/перепроданности далека от совершенства, и я едва ли смог затронуть ее суть. Тем не менее, она помогает получить некоторое ценное представление о преобладающих условиях применительно к настроениям на рынке. В следующих статьях мы рассмотрим другие методы интерпретации импульса.

Об Авторе:

Мартин Принг — директор Международного института экономических исследований.

СОПУТСТВУЮЩАЯ ЛИТЕРАТУРА

Принг, Мартин Дж. [2000]. «Ценовые паттерны, часть I», Technical Analysis of STOCKS & COMMODITIES, том 18: август.

_ [2000]. «Price Patterns, Part II,» Technical Analysis of STOCKS & COMMODITIES, том 18: October.

_ [2000]. «Двухдневные ценовые паттерны», Technical Analysis of STOCKS & COMMODITIES, том 18: ноябрь.

_ [1998]. Введение в технический анализ, McGraw-Hill Book Co.

_ [1999]. Technician’s Guide To Day Trading, A CD-ROM Tutorial, International Institute for Economic Research.

_ [1985]. Technical Analysis Explained, McGraw-HillBook Co.

Переведено специально для сайта Finware Technologies, www.finware.ru

Вы можете свободно распространять эту статью любыми способами целиком вместе с этим блоком и действующей гиперссылкой на сайт finware.ru

Оставьте первый комментарий