Приблизительное время чтения: 17 минут

Традиционная мудрость гласит: «Тренд — твой друг», и опытные трейдеры знают, что гораздо мудрее взять курс, даже с опозданием, на устоявшийся тренд, чем играть против него на коррекции. Многие индикаторы были разработаны специально для того, чтобы предугадывать зарождающийся тренд или начинающуюся коррекцию, и среди них есть каналы, которые пользуются определенным успехом.

Семейство канальных индикаторов пытается получить необходимую информацию с рынка, устанавливая определенные границы вокруг текущего движения акций, и маловероятно, что акции выйдут за эти границы, если только не произойдет непредвиденное событие.

Этот автор протестировал два канала, основанные на полосах Боллинджера вокруг стандартной скользящей средней и применении модели ценообразования капитальных активов (Capital Asset Pricing Model, CAPM), и обнаружил, что их комбинация работает лучше, чем оба канала по отдельности.

Я протестировал два канала, основанных на полосах Боллинджера вокруг технических индикаторов: стандартной скользящей средней и применения модели оценки капитальных активов (CAPM). Я обнаружил, что комбинация этих двух инструментов работает качественно лучше, чем оба по отдельности.

ПОЛОСЫ БОЛЛИНДЖЕРА

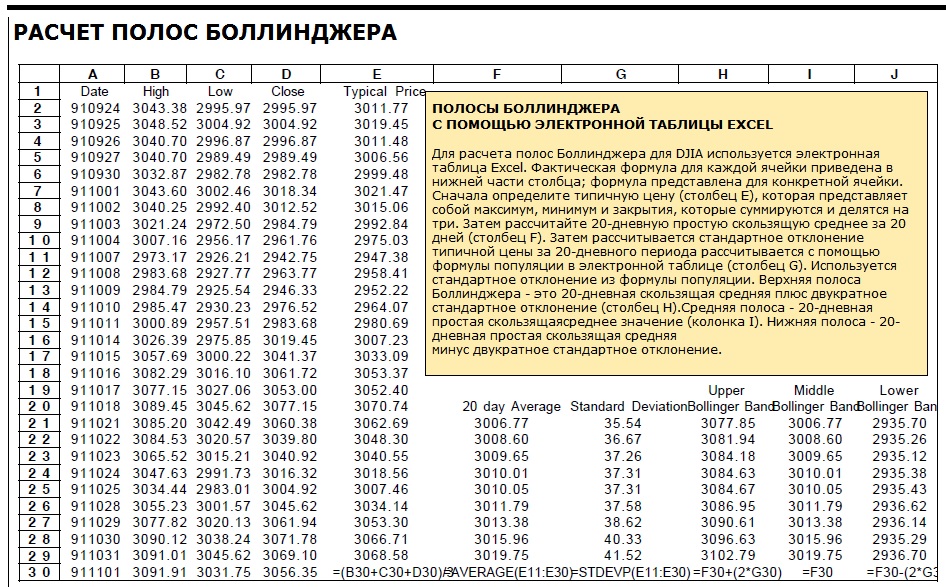

Полосы Боллинджера — это классическая техника технического канала (см. вкладку «Расчет полос Боллинджера», чтобы рассчитать свои собственные). Они используются для того, чтобы показать, насколько данная акция отклоняется от ценового ориентира, такого как скользящая средняя или закрытие, с точки зрения стандартного отклонения (то есть волатильности). Чем выше волатильность, тем шире полоса, и, следовательно, шансы на выход акции из этой полосы одинаковы в период высокой или низкой волатильности. Поскольку ширина полос зависит от волатильности рынка, шансы на выход из них относительно постоянны, независимо от фактической волатильности.

Если акции выходят из относительно широкого диапазона, это может быть истолковано как сильный сигнал, но, возможно, в двух противоположных направлениях. Сигнал может быть интерпретирован как длинный или короткий, в зависимости от того, какой эффект призвано отразить пересечение. Существует мнение, что цена, скорее всего, скорректируется и вернется к середине диапазона, и такая точка зрения приводит к позициям против движения, которое привело к пересечению.

Противоположная логика также интуитивно разумна: движение свидетельствует о формировании нового тренда, и разумная позиция будет в том же направлении. Обе интерпретации имеют под собой основания, но вторая имеет более весомую поддержку со стороны результатов бэктестинга.

Полосы Боллинджера могут быть построены по целому ряду различных индикаторов. Традиционно они ассоциируются с краткосрочной скользящей средней, и именно на этом варианте я остановлюсь вначале. Однако тот же принцип колебаний в пределах полосы, определяемой текущей волатильностью, применим к любому индикатору, поэтому я решил использовать полосы Боллинджера для индикатора, построенного как приложение к CAPM.

GENERAL ELECTRIC:

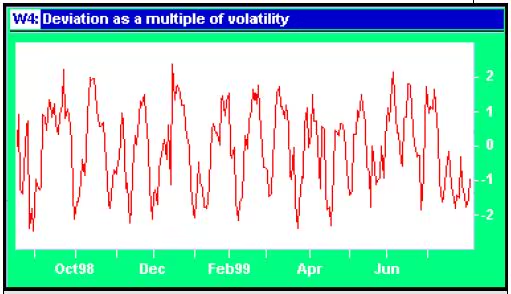

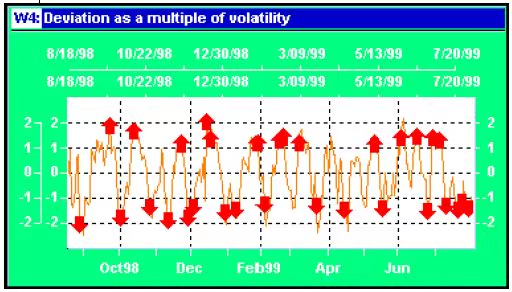

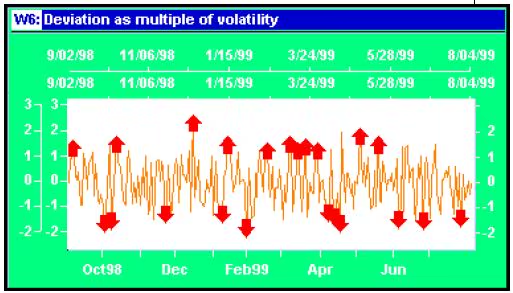

На рисунке 1 представлен график открытия-высоты-закрытия (OHLC) General Electric (GE) с 18 августа 1998 года по 3 августа 1999 года с 10-дневной скользящей средней и полосами Боллинджера с одним стандартным отклонением. Мы можем представить ту же информацию, взяв алгебраическую разницу между GE и ее скользящей средней, представленную как кратное стандартному отклонению (то есть волатильности), как показано на рисунке 2. Если вы решите, что пересечение цены GE с каналами Боллинджера указывает на формирование нового тренда, вы будете занимать длинную позицию каждый раз, когда эта разница будет превышать триггер, обычно от одного до 1,5 стандартных отклонений. И наоборот, вы открываете короткую позицию всякий раз, когда эта разница опускается ниже уровня от -1,5 до -1 стандартного отклонения. И наоборот, если бы вы считали сигнал признаком коррекции, вы бы заняли прямо противоположные позиции. Предположим, вы играете на тренде. На рисунке 3 представлены все торговые сигналы для триггера, установленного на уровне 1,5 стандартных отклонений.

Если вы держите позицию один день и торгуете по одной акции от закрытия до закрытия, общая прибыль по этой системе на GE составляет $0,63 (17 лонгов с прибылью $2,69, 14 шортов с убытком -$2.06).

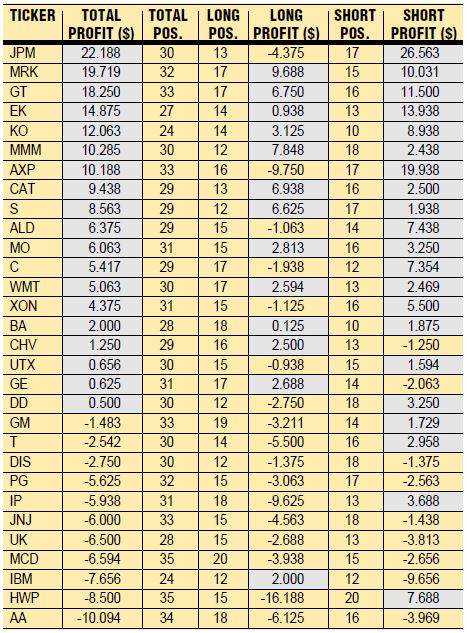

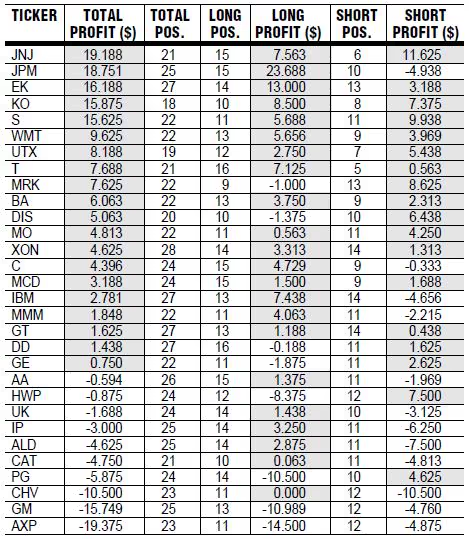

ТЕСТИРОВАНИЕ DOW 30:

В более общем виде, по 30 акциям индекса Dow Jones, результаты (рис. 4) составляют общую прибыль $94,21 для 910 позиций (458 длинных с общей потерей $23,58, 452 коротких с общей прибылью $117,79). Это предполагает, что одна акция удерживается в течение одного дня от закрытия до закрытия. Триггер сигнала по-прежнему установлен на 1,5 стандартных отклонения.

Статистика показывает интересные результаты:

- Девятнадцать акций являются прибыльными для этой стратегии, из которых 10 показывают прибыль как по длинным, так и по коротким позициям.

- Однако шесть акций показывают убыток как по длинным, так и по коротким позициям, что означает, что для этих акций сигнал, поданный кроссовером, является не трендом, а, скорее всего, коррекцией. Можно использовать один и тот же индикатор для принятия противоположных решений, поскольку разные акции могут вести себя фундаментально по-разному.

- Система гораздо более прибыльна для коротких позиций, чем для длинных: 13 акций показали прибыль по длинным позициям, в то время как по коротким — 21.

- Средний выигрыш составляет $8,31, а средний проигрыш — $5,79, то есть разница составляет $2,52. Если мы ограничим эти средние показатели акциями, которые одновременно показывают прибыль или убыток по длинным и коротким позициям, то разница будет еще больше: $4,37 ($10,63 и -$6,26). Когда система работает правильно, полученная прибыль намного больше, чем убыток, полученный в результате убыточной сделки.

- Количество позиций очень велико: 910, или 30 на акцию, или 3,6 на торговый день. При затратах в 10 долларов за сделку 1000 акций за один раз принесут 94 000 долларов, а общие брокерские расходы составят 18 200 долларов, или 19 % от всей прибыли.

МОДЕЛЬ ЦЕНООБРАЗОВАНИЯ КАПИТАЛЬНЫХ АКТИВОВ (CAPM) И БЕТА

Модель ценообразования капитальных активов (CAPM) — это традиционная модель корпоративных финансов, используемая для описания ценообразования на ценные бумаги и влияния риска на рынках капитала. В целом модель утверждает, что инвесторы получают вознаграждение исключительно за системный риск, то есть рыночный риск, который представляет собой колебания цен на всем рынке.

Несистематический риск, то есть риск изменения цен отдельных акций, всегда можно диверсифицировать, сформировав портфель, эквивалентный рыночному, и поэтому инвесторы не имеют права на более высокую доходность, принимая на себя этот риск. (См. вставку, «Разбор уравнения»).

Алгебраически модель выражается в уравнении, которое связывает ожидаемую премию за риск (разницу между ожидаемой доходностью портфеля и преобладающей безрисковой ставкой) данного портфеля к ожидаемой премии за риск рынка в целом. Соотношение между ними называется β портфеля и описывает поведение портфеля по сравнению с рынком:

rP — rF = β.(rM — rF)

rP означает ожидаемую доходность рассматриваемого портфеля,

rF — преобладающую безрисковую ставку,

а rM — ожидаемую доходность рынка.

На практике это соотношение указывает на то, что портфель будет приносить доход, прямо пропорциональный доходности рынка и его β

Практическое применение CAPM включает точное уравнение, связывающее поведение индекса с одним из его составляющих. Для акции с бета-фактором 1 изменение индекса на 1% должно привести к изменению цены на 1%. Акции с бета-фактором 0,5 при тех же условиях выиграют 0,5 %.

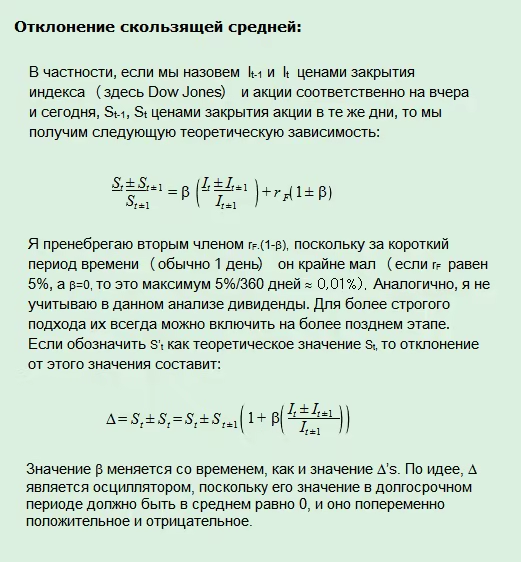

CAPM была широко изучена и имеет прочную основу на рынке. Поэтому, даже если ценовая зависимость между индексом и акцией не всегда подтверждается мгновенно, она подтверждается в среднем за определенный период. Я решил использовать эту взаимосвязь и вывести, какой была бы цена акции, если бы она следовала постулатам CAPM. Следовательно, если отклонение рыночной цены от этой теоретической цены слишком велико, я интерпретировал сигнал подобно отклонению от скользящей средней, которое мы использовали ранее. (См. вставку «Отклонение скользящей средней»).

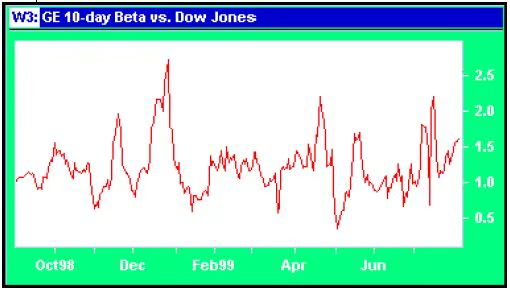

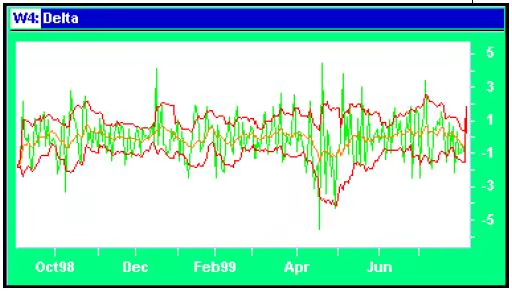

Значение бета меняется со временем, как и отклонения от ожидаемой цены (дельта). По своей конструкции дельта является осциллятором, так как ее значение в среднем равно нулю в долгосрочной перспективе, и она может быть как положительной, так и отрицательной. На рисунках 5 и 6 показаны бета и дельта за период с 18 августа 1998 года по 3 августа 1999 года для GE.

Кроме того, на рисунке 6 показаны полосы Боллинджера вокруг 10-дневной скользящей средней дельты, установленной на одно стандартное отклонение: каждый выход дельты за пределы канала является сигналом коррекции или нового тренда и позволяет занять соответствующую позицию. Следуя направлению, которое я выбрал ранее с помощью индикатора скользящей средней, я понял, что прорыв канала означает краткосрочное движение вверх: я занял длинную позицию при прорыве вверх и короткую при прорыве вниз, как показано на рисунке 7.

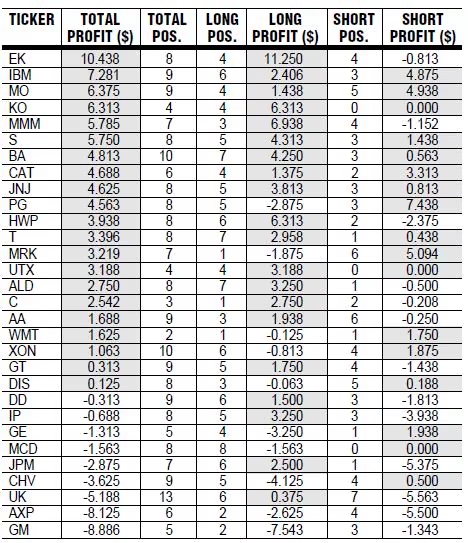

Результаты (рис. 8) по 30 компонентам индекса Доу-Джонса таковы: Общая прибыль составила 88,31 доллара на 702 позиции (385 длинных позиций с общей прибылью 60,71 доллара, 317 коротких позиций с общей прибылью 27,60 доллара).

Взгляните на статистику, которую я представил ранее:

- 20 акций являются прибыльными в целом, из них 12 показывают прибыль как по длинным, так и по коротким позициям.

- Только две акции из 30 показали убыток как по длинным, так и по коротким позициям; эта система является хорошим индикатором тренда, и интерпретация отклонения как прелюдии к коррекции не подтверждается этими данными.

- Система более прибыльна для длинных позиций, чем для коротких; 22 акции показывают прибыль на длинной стороне, в то время как 18 — на короткой. Это интересно, поскольку данная система имеет тенденцию дополнять предыдущую.

- Средняя прибыль составляет $7,76 по сравнению со средней потерей -$6,70, что составляет разницу в $1,06. Если мы ограничим эти средние значения акциями, которые одновременно показывают прибыль или убыток по длинным и коротким позициям, эта разница станет отрицательной ($9,39 по сравнению с -$17,56). Это говорит о слабости стратегии: когда она не работает, то, как правило, приносит значительные убытки, превышающие ожидаемую прибыль.

- Количество позиций меньше, чем раньше: 702, что составляет 23,4 на акцию или 2,8 на торговый день. Торговля по этой стратегии будет менее затратной.

КОМБИНАЦИЯ

Обе представленные стратегии основаны на одних и тех же базовых предположениях и инструментах: прорыв устоявшегося канала обычно приводит к формированию нового направления, хотя и очень краткосрочного. Кроме того, эти два канала дополняют друг друга: если в первом случае успешно создаются короткие возможности, то второй больше склоняется к длинным позициям.

Таким образом, идея объединить эти два канала была естественной: я пробовал торговать только тогда, когда оба канала указывали на одну и ту же сделку, сохраняя размер сделки на уровне одной акции. Я ожидал меньшего количества позиций в целом, а значит, и меньшей прибыли, но надеялся на более однородную статистику и меньшую волатильность.

Результаты (рис. 9) при тех же торговых предположениях составили общую прибыль в $51,90 для 223 позиций (135 длинных для общей прибыли в $47, 88 коротких для общей прибыли в $4,89).

Кроме того:

- 7 акций являются прибыльными как для длинных, так и для коротких позиций — значительно меньше, чем раньше, — по сравнению с двумя убыточными позициями с обеих сторон.

- Из 30 акций прибыльными являются 21 — лучше, чем в двух предыдущих системах (19 и 20 соответственно).

- Средняя прибыль составляет $4,02, убыток — $3,62. Если ограничиться акциями, успешными как на длинной, так и на короткой стороне, то эта разница все равно отрицательная ($5,27 и -$8,50). Это характеристика, унаследованная от стратегии CAPM, но уменьшенная по величине (разница составляла -$8,17 против -$3,23 сейчас).

- Короткие позиции встречаются реже, чем длинные: 88 против 135. В целом эта стратегия менее сбалансирована, чем две предыдущие; сигналы появляются одновременно при прорыве вверх, но вероятность совпадения при движении вниз меньше.

- Результаты по трем акциям — Alcoa Inc. [AA], Hewlett- Packard [HWP] и Procter & Gamble [PG] — значительно улучшились благодаря комбинации. Каждая из этих стратегий была убыточной при использовании любой из двух предыдущих стратегий, в общей сложности -$7,34 и -$24,22. В комбинированной среде общая прибыль составляет $10,19. Общая экономия составляет от $17,53 до $34,41.

- В то же время три другие акции пережили прямо противоположную ситуацию. Du Pont [DD], General Electric [GE] и J.P. Morgan [JPM] были прибыльными в общей сложности на $20,94 и $23,31, а теперь теряют -$4,50. Возможные потери составляют от -$25,44 до -$27,81.

Комбинация двух сигналов несет в себе следы своих компонентов, но она более стабильна по нескольким параметрам. Во-первых, 70 % акций в Dow 30 реагируют благоприятно, больше, чем раньше. Затем, максимальные прибыли и убытки менее экстремальны: система вряд ли покажет большие прибыли или убытки. В частности, комбинация удалила JPM, показавший наилучшие результаты, а также AA и HWP, показавшие наихудшие результаты.

Наконец, для 223 позиций прибыль оказалась в два раза выше, чем раньше (0,23 доллара на позицию), что обнадеживает из-за издержек на оборот. Единственное разочарование — это асимметрия между длинными и короткими позициями, что означает, что взаимодополняемость, которая, как я считал, существовала между первоначальными стратегиями, не была использована в полной мере. Это, безусловно, та область, где возможны улучшения.

Соотношение риска (стандартное отклонение прибыли на акцию) и доходности (средняя прибыль на акцию) — это простой способ сравнить цену риска для каждой стратегии. В качестве заключения рассмотрим статистику на рисунке 10 по отдельным акциям, которая наглядно демонстрирует более низкую прибыль, но еще более низкую волатильность.

Стефан Реверре работает над получением степени MBA в Гарвардской школе бизнеса. Ранее он работал трейдером по деривативам акций в одном из ведущих французских финансовых институтов в Токио и Нью-Йорке.

СОПУТСТВУЮЩАЯ ЛИТЕРАТУРА:

- Ивенс, Стюарт [1999]. «Каналы Кельтнера», Technical Analysis of STOCKS & COMMODITIES, Volume 17: December.

- Reverre, Stéphane [1999]. «Trading The Opening Gap», Technical Analysis of STOCKS & COMMODITIES, Volume 17: November

———————————————————

Переведено специально для сайта Finware Technologies, www.finware.ru

Вы можете свободно распространять эту статью любыми способами целиком вместе с этим блоком и действующей гиперссылкой на сайт finware.ru.

———————————————————

Оставьте первый комментарий