Приблизительное время чтения: 13 минут

Готовы ли вы к тому, что традиционный технический анализ будет совершенно иным? Эта методология работает как на трендовых, так и на флэтовых рынках, на любом таймфрейме. Все дело в «подъеме, падении и диапазоне». Вот введение.

— имя, означающее «Дзен в запутанности», был талантливым китайским трейдером. Первое слово произносится как «Чан», поэтому в дальнейшем он будет называться именно так. Его настоящая личность неизвестна. Он трагически ушел из жизни в молодом возрасте.

С февраля 2006 г. по октябрь 2008 г., до своей смерти, Чан более двух лет обучал трейдингу на своем блоге, выпустив в общей сложности 108 уроков. Его метод, получивший широкое распространение (произносится как «ЧанЛун» и означает «метод Чана»), полностью отличается от традиционного технического анализа. Это естественный мультивалютный метод, включающий в себя геометрию и кинетику, работающий как на трендовых, так и на флэтовых рынках, на любом таймфрейме, с поразительной точностью.

Данная статья знакомит широкое трейдерское сообщество с вкладом этого гения. Его торговая методология основана на здравой логике, в ней прописаны сетапы и схемы определения разворотных точек. Она очень эффективна и точна. В основном я буду ориентироваться на урок 16 Чанлуна. Я внесу небольшие изменения, чтобы облегчить чтение и не требовать знаний из других уроков.

ДЕКОМПОЗИЦИЯ ЦЕНОВЫХ ГРАФИКОВ:

Ценовые графики можно разложить на комбинацию трех основных типов: рост, падение и диапазон. Это справедливо для всех таймфреймов; принципы работы на одном таймфрейме могут быть применены к любому другому таймфрейму. Это очень важный вывод для данного метода.

Рост и падение составляют тренды. Определение того, находится ли цена в тренде или в диапазоне, является ключевым вопросом для интерпретации движения цены. Тренды и диапазоны имеют ограниченное значение. Рост на 30-минутном графике может быть лишь частью диапазона на дневном графике или даже откатом после падения. Эта область значимости может быть количественно выражена в виде «уровней». (Заметим, что при переводе этого понятия с китайского языка в качестве альтернативных вариантов перевода понятия «уровни» можно использовать «оценка», «шкала» или «ранг», чтобы дать вам еще несколько способов осмысления этого понятия).

Для удобства, вместо того чтобы вводить новое обозначение, я буду использовать то, что Чан использовал для обозначения уровней, — временные рамки (например, дневной уровень, часовой уровень и т.д.). Таким образом, разница между ними не будет путаться. Уровни — это естественное развитие цены от различных минимумов к максимумам и наоборот. Таймфреймы — это как микроскопы с разным увеличением. Более низкие уровни могут быть не видны на более высоких таймфреймах. Например, большинство пиков и впадин на пятиминутном графике не будут видны на дневном гистограмме.

По сути, нет смысла упоминать о трендах или диапазонах без указания уровня, на котором они рассматриваются.

Дальнейшее обсуждение основано на концепции одного уровня. Только после того, как мы разберемся в вопросах одного уровня, мы сможем исследовать графики, включающие несколько уровней.

КОМБИНАЦИИ ТИПОВ ГРАФИКОВ:

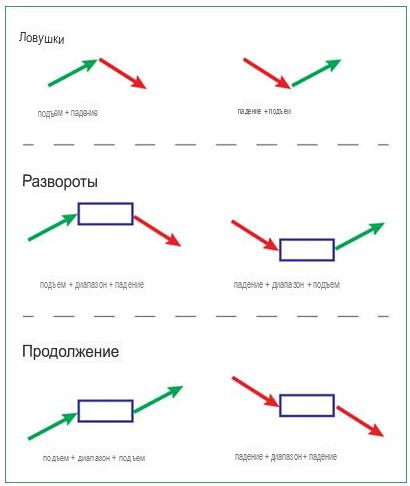

Рост, падение и диапазон имеют шесть возможных комбинаций с тремя различными последствиями (рис. 1):

Этапы роста, падения и диапазона на ценовом графике имеют шесть возможных комбинаций, с тремя различными последствиями — ловушками, разворотами и продолжением.

Ловушки: рост+падение падение+рост

Развороты: рост+диапазон+падение падение+диапазон+рост

Продолжение: рост+диапазон+рост падение+диапазон+падение

Ценовые графики могут быть разложены по этим паттернам и, следовательно, изучены. Длинная позиция означает, что мы заинтересованы в покупке и хотим, чтобы после входа в рынок произошел рост. Из шести вышеперечисленных комбинаций можно выбрать следующие: падение+рост, падение+диапазон+рост и рост+диапазон+рост. Комбинации «рост+падение», «рост+диапазон+падение» и «падение+диапазон+падение» — это не те паттерны, которые мы хотели бы иметь при работе в длинную позицию. Если мы покупаем в конце падения, то возможна только одна неблагоприятная ситуация: падение+диапазон+падение. Это на одну возможность меньше, чем при покупке на растущем рынке.

При покупке на падении цены возникают два риска: 1) падение не закончено и 2) падение остановилось, но продолжится после фазы диапазона.

Первый риск можно свести к минимуму или даже исключить с помощью точки покупки первой категории (B1), о которой я расскажу далее в этой статье. Что касается второго риска, то, войдя в сделку, мы должны избежать риска того, что падение цены продолжится после периода диапазона. Один из способов справиться с этим риском — сократить позицию, как только цена начнет двигаться в диапазоне. Почему не выйти полностью? Вы не выходите полностью, поскольку цена может вырасти или упасть после диапазона.

Однако вариант сокращения позиции имеет свои недостатки: 1) мы не знаем, пойдет ли рынок вверх или вниз после диапазона, и 2) мы не знаем, как долго продлится диапазон. Падение означает убыток. Диапазон теряет время.

Даже на этом этапе обсуждения мы можем сразу разработать очень эффективную торговую стратегию: Покупать в конце падения. Затем, как только цена войдет в диапазон, и что бы ни происходило потом, выходить из него. По сути, из шести комбинаций подъема, падения и диапазона, описанных выше, данная стратегия торгует только одну: падение+подъем. Для мелких трейдеров это наиболее эффективный метод. Для крупных инвесторов целесообразно использовать только схему «падение+диапазон+подъем».

Более подробно стратегия «падение+рост» будет рассмотрена в следующем разделе.

СТРАТЕГИЯ «ПАДЕНИЕ+РОСТ»

На графиках видно много падений. Какой из них с большой вероятностью приведет к торгуемому подъему?

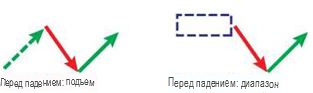

Вернитесь назад и рассмотрите типы графиков до падения. Есть только две возможности: рост или диапазон. (См. рис. 2.)

В первом случае комбинация будет выглядеть так: рост+падение+рост. Это диапазонный паттерн на более высоком уровне, и с ним можно бороться, используя метод диапазонной торговли, но в данной статье он не рассматривается. Остается диапазон+падение+рост. Очевидно, что падение должно отделиться от диапазона, иначе оно не сформирует диапазон+падение.

Цена разворачивается только тогда, когда энергия направленного движения исчерпана.

Имея только паттерн «диапазон+падение», трудно определить, полностью ли падение потеряло импульс.

Давайте исследуем, что происходит перед диапазоном. Здесь опять два варианта: рост или падение. Для паттерна «рост+диапазон+падение» это все еще диапазон на более высоком уровне.

После этого остается только паттерн падение+диапазон+падение (рис. 3).

Таким образом, стратегия торговли «падение+рост» предполагает следующие действия:

Стратегия «падение+подъем»:

- Выбрать комбинацию «падение+ранг+падение

- Купить в точке входа B1 в конце падения

- Выйти из сделки, когда цена войдет в диапазон.

Обратите внимание, что данная сделка не принесет убытка, так как точка находится на нижнем уровне. Причина выхода при входе в диапазон заключается в том, что данная стратегия не участвует в диапазоне.

Диапазон имеет 50%-ную вероятность продолжения падения, и на это тратится время.

Если после входа диапазон не появляется, то поздравляем. Цена, по крайней мере, вернется в область предыдущего диапазона падение+диапазон+падение.

Если паттерн возникает на дневных или недельных графиках, то вероятность дальнейшего роста акций будет очень высокой.

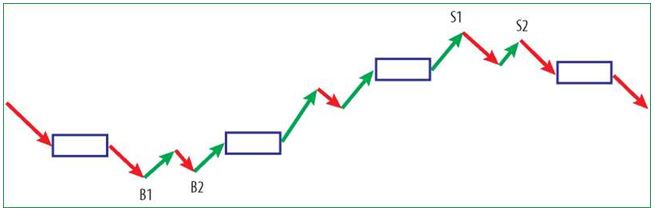

КРАТКОЕ ОПИСАНИЕ ТОЧЕК ПОКУПКИ И ПРОДАЖИ ЧАНА

Чан классифицировал три типа покупок и три типа продаж для торговых входов на одном и том же уровне. На рис. 4 показаны только точки покупки и продажи категорий 1 и 2. Точки покупки и продажи категории 3 требуют знания так называемого «центра». Подробности определения этих точек выходят за рамки данной статьи и могут стать предметом обсуждения в будущем. Здесь же приведены только выводы и простые пояснения.

Точка покупки категории 1 (B1): выход может осуществляться на продажу.

Падение после диапазона должно сформировать дивергенцию с предшествующим падением.

Точка покупки категории 2 (B2):

Первый откат после B1.

Точки продажи S1 и S2 противоположны точкам покупки.

НЕКОТОРЫЕ ИЛЛЮСТРАЦИИ ТОЧЕК ПОКУПКИ И ПРОДАЖИ

Здесь я приведу несколько примеров точек покупки и продажи категорий 1 и 2, используя графики различных типов торговых машин и различных таймфреймов.

Пример покупки:

На рис. 5 показан дневной график китайской акции (#600497). Это был оригинальный пример Чана. Со 2 июня 2004 года по 10 сентября 2004 года — падение; с 10 сентября 2004 года по 14 марта 2005 года — диапазон; с 14 марта 2005 года по 27 июля 2005 года — снова падение. Это классическая модель «падение+диапазон+падение». На втором падении, 27 июля 2005 года, появляется четкий вход B1. После точки B1 акции вскоре вернулись в область диапазона. Затем произошел откат и 8 декабря 2005 года сформировалась точка B2.

Что произошло после точки покупки? На рис. 6 показано, как развивался график после точки B2.

На рисунке 7 представлен часовой график GBDUSD. Первое падение цены произошло с 13:00 21 апреля 2022 года до 16:00 28 апреля 2022 года. Второе падение сформировалось в период с 23:00 4 мая 2022 года до 15:00 23 мая 2022 года. Между этими падениями находится диапазон (падение+диапазон+падение).

Сравните падения до и после диапазона. Вы увидите явную дивергенцию (рис. 8). B1 легко заметить. После этого пара начала рост более чем на 500 пунктов.

Пример продажи:

На рис. 9 показан дневной график NASDAQ (NDX, данные Yahoo Finance). Точка продажи S1 видна очень четко.

ДАЛЬНЕЙШЕЕ ОБСУЖДЕНИЕ: ДИВЕРГЕНЦИЯ И ВЛОЖЕННЫЕ УРОВНИ

Следующие два кратких обсуждения предлагают лишь беглый взгляд на уроки Чана по дивергенции и вложенным уровням. Каждая из этих двух тем сама по себе потребовала бы отдельной статьи для адекватного объяснения. В любом случае, я хотел бы затронуть некоторые другие компоненты метода ЧанЛун.

Дивергенция

Точки покупки и продажи Чан основывает на дивергенции. Сам Чан, похоже, использует область между двумя скользящими средними (обычно 5 и 10 периодов) для сравнения импульса до и после диапазона. Он упоминает, что эта техника требует хорошего понимания ценового действия. Для иллюстрации он использовал MACD, но подчеркнул, что MACD не так точен.

Техника, представленная в этой статье, касается дивергенции между колебаниями до и после диапазона. Однако следует знать, что ChanLun также позволяет сравнивать колебания до и после отката (на рис. 9 вы видите два падения, выделенные красным цветом), и даже позволяет сравнивать противоположные колебания после диапазона.

Вложенные уровни

На рис. 9 второй подъем состоит из N-образной фигуры, отмеченной синей штриховкой. Обратите внимание, что вторая синяя линия также образует дивергенцию по отношению к первой синей линии. Это дивергенция подуровня.

Итак, теперь мы имеем синхронизацию двух уровней дивергенции на одном и том же баре, на S1. Это слияние Чан назвал «вложенными уровнями». Чан сравнил это с понятием «теорема о вложенных интервалах» в математике. Должно быть, дивергенция существовала и на более низких уровнях, но на дневном графике ее не видно.

Одновременное формирование нескольких уровней дивергенции позволяет трейдерам ChanLun с высокой точностью определить разворотную точку. Трейдеры могут уверенно продавать на уровне S1 с небольшим риском.

На рис. 4 второе падение не только образовало дивергенцию с первым падением, но и само состоит из трех уровней дивергенции. Все это вместе взятое делает B1 очень сильным входом в длинную позицию. Можете ли вы заметить дивергенции?

Об Авторе: Скот Конг (Scott Cong) — частный трейдер и инженер на пенсии. С ним можно связаться по адресу scott_cong@hotmail.com.

ДОПОЛНИТЕЛЬНАЯ ЛИТЕРАТУРА:

- Cong, Scott [2023]. «Адаптивная скользящая средняя для свинг-трейдинга«, Technical Analysis of Stocks & Commodities, Volume 41: March.

- Метод ЧанЛун

- Оригинальный текст Автора — «Техническая теория фондового рынка «Дзен в запутанности» (на китайском языке)

———————————————————

Переведено для сайта Finware Technologies, www.finware.ru

Вы можете свободно распространять эту статью любыми способами целиком вместе с этим блоком и действующей гиперссылкой на сайт finware.ru

———————————————————

Оставьте первый комментарий